Il tempo della rotazione. Le linee mutevoli nel movimento del capitale

Traduzione dall’originale “Turnover Time. Changing Contours in the Movement of Capital”

Articolo scritto da Kim Moody, uno dei fondatori di “Labor Notes” e che ora vive a Londra, dove fa il ricercatore; scrive spesso su questioni di lavoro ed è membro del sindacato nazionale dei giornalisti.

La crisi della catena di approvvigionamento del 2021-22 ha rivelato le numerose debolezze e i punti di vulnerabilità del sistema logistico globale che muove merci e valori nel processo di accumulazione del capitale. Per valutare la risposta del capitale a questa crisi e ai problemi di redditività a lungo termine, utilizzerò la teoria del “tempo di rotazione” di Marx come quadro analitico. Il tempo e il movimento sono sempre stati essenziali nella circolazione globale del capitale e nell’espansione dei profitti. Nei Grundrisse, Marx affermava: “La velocità di circolazione sostituisce il volume del capitale”1. Inoltre, per dirla come Marx, “poiché il lavoro è movimento, il tempo è la sua misura naturale”.2 Il lavoro crea valore; quindi il tempo e il movimento sono fondamentali per il funzionamento del capitalismo. La misura della riproduzione del capitale è il suo tempo di rotazione.3

Riassumendo il tempo di rotazione del capitale a partire dal suo investimento iniziale, Marx scrisse nel Capitale, Volume II: “La durata di questa rotazione è data dalla somma del suo tempo di produzione e del suo tempo di circolazione”.4 La circolazione [è] un termine che Marx usa spesso [e] in modi diversi; [in questo caso] si riferisce al movimento del valore nella sua forma di denaro e di beni materiali tra le fasi della produzione e la vendita del prodotto finale. Così, il capitale può tentare di aumentare la massa dei profitti in un determinato periodo, abbreviando il tempo di rotazione del suo investimento iniziale attraverso la riduzione del tempo di produzione, o quello della circolazione del valore e delle merci, o entrambi. Come afferma Engels nella sua aggiunta al Capitale, Volume III, “il mezzo principale per abbreviare il tempo di produzione è l’accrescimento della produttività del lavoro”5, mentre “il mezzo principale per la riduzione del tempo di circolazione sta nel perfezionamento delle comunicazioni” grazie all’introduzione della ferrovia, dei piroscafi e del telegrafo ai suoi tempi. 6

Nonostante gli sforzi compiuti nell’ultimo decennio per ridurre il tempo di circolazione, il capitale statunitense, tuttavia, non è stato in grado di riprodurre per qualche tempo la redditività dei decenni precedenti. Il declino dei tassi di profitto iniziato alla fine degli anni Sessanta e che ha prodotto la crisi di stagflazione degli anni Settanta, è stato, in qualche misura, compensato sia dalla distruzione del capitale nelle double-dip recession 7 del 1980-82 che dall’introduzione e dalla diffusione di metodi di produzione snelli negli anni Ottanta e Novanta. Come ha dimostrato Michael Roberts, con l’eliminazione della “quota di surplus finanziario” dalla massa dei profitti, il tasso di profitto ha avuto una tendenza al rialzo fino alla fine degli anni Novanta. Da allora, con alti e bassi per essere sicuri, la tendenza è stata al ribasso quando la “quota di surplus finanziario” è stata rimossa – rivelando l’effettivo tasso di plusvalore.8 Mentre la concorrenza internazionale ha indubbiamente svolto un ruolo nel contenere la crescita dei profitti, frenando gli aumenti dei prezzi alla produzione al di sotto dell’1% dal 2010 al 2021, due tendenze interne, spesso trascurate, hanno compromesso i tempi di rotazione e quindi la redditività.9

Il primo di questi è stato l’esaurimento dei metodi di produzione snella e di gran parte del lavoro massificato tecnologico ad essi associati. La prova di ciò è il crollo della produttività manifatturiera dopo la Grande Recessione del 2008-2010. Mentre la produttività del lavoro nell’industria manifatturiera statunitense era aumentata in media del quattro per cento e più all’anno dal 1990 al 2007, dopo un breve picco post-recessione nel 2010, ha corso a meno dell’uno per cento, con una media annua dello 0,7 per cento dal 2011 al 2019. Dopo il crollo della pandemia del 2020, ha toccato brevemente il 2,7% nel 2021, per poi scendere a -1,0% nel 2022.10

Una spiegazione comune per questo crollo della produttività è il livello relativamente basso di investimenti nelle attrezzature e tecnologie di produzione. Certo, si tratta di un livello inferiore a quello precedente, che negli anni ’80 si attestava su una media annua superiore al 5%, mentre negli anni ’90 era ancora del 4,8%. Ma, come dimostra uno studio dell’ILO del 2020 sull’automazione negli stabilimenti automobilistici negli Stati Uniti, in Germania e in Cina, i vari tentativi di aumentare la produttività nel settore manifatturiero nel corso degli anni – introducendo nuove forme e livelli di automazione, robotica, etc., soprattutto nell’assemblaggio finale -, “non hanno avuto molto successo” e sono stati spesso abbandonati.11

Poichè questo tipo di innovazione viene applicato in auto[matico], significa che i metodi di lavoro intensivi della “gestione dello stress” nella produzione snella e l’impatto di questa tecnologia sul posto di lavoro, sembrano aver raggiunto i limiti a cui possono essere spinti gli esseri umani – almeno nell’ambito e nella maggior parte dell’attuale organizzazione della produzione industriale.

Pertanto l’incapacità del capitale di risolvere il problema del tempo di rotazione risiede nel regno della produzione stessa. Se si volesse ridurre il tempo di rotazione, si dovrebbe intervenire nella fase di circolazione, cioè nel trasporto più rapido, nelle catene di approvvigionamento e nella realizzazione del valore attraverso le vendite.

Eppure i problemi nella fase di circolazione e di movimento delle merci si stanno manifestando da anni. Se la produttività ha fornito la prova dell’esaurimento della produzione snella, il “PMI Suppliers’ Delivery Time Index”, che fa parte del Procurement Managers Index (PMI) – sviluppato dall’Institute of Supply Management (ISM) -, fornisce una chiara prova dei problemi preesistenti nel trasporto della catena di approvvigionamento. Un grafico del rapporto IHS Markit del Luglio 2022, “Focus on… Suppliers’ delivery time”, mostra chiaramente, come dice il rapporto stesso, che i “Supplier Delivery Times” degli Stati Uniti hanno iniziato ad aumentare nel 2016 e sono poi cresciuti con un breve calo nel 2019, prima di impennarsi nel 2020 e nel 2021. Allo stesso modo, il rapporto del Gennaio 2022 sulla crisi della catena di approvvigionamento globale, mostra che le aziende di tutto il mondo registrano un’ “enorme carenza di fattori produttivi”. Il rapporto rivela anche che la prima impennata di tali carenze dal 2010 si è verificata nel 2017, ben prima della pandemia.12 Chiaramente, la tecnologia non aveva salvato gli Stati Uniti o il capitale globale da un declino significativo della velocità di spostamento delle merci e della realizzazione del valore che esse rappresentavano.

Le radici di questo fallimento logistico risiedono, principalmente, nel fatto banale ma ben documentato, dell’aumento della “carenza” di lunga data della manodopera lavorativa nei settori dei trasporti, dei magazzini e persino delle principali compagnie ferroviarie di trasporto merci. Il termine “carenza” non si riferisce al numero di lavoratori effettivamente disponibili per l’impiego, ma a coloro che sono disposti ad accettare uno di questi posti di lavoro alle attuali retribuzioni e condizioni. In mancanza di una forza lavoro sufficiente, le aziende che forniscono gli elementi chiave del sistema logistico nazionale non sono riuscite a tenere il passo con la domanda di trasporto. Inoltre, dal 2000 al 2019, la produttività del trasporto e del magazzinaggio, dove sono prevalsi i metodi snelli, è stata estremamente scarsa.13 Questa carenza di manodopera, tuttavia, è iniziata ben prima della pandemia, dell’invasione dell’Ucraina, dell’impennata dei prezzi del petrolio o anche della stretta del mercato del lavoro delle “Grandi Dimissioni” del 2021-22.

Un rapporto del 2019 dell’American Trucking Associations (ATA) ha rivelato che la carenza di manodopera nel settore degli autotrasporti è cresciuta dopo la Grande Recessione, con un primo balzo nel 2014, quando la carenza di autisti è più che raddoppiata, passando da diciannovemila nel 2013 a quarantunmila nel 2014. In seguito, “la carenza è schizzata a circa 50.700 nel 2017” e poi a sessantamila nel 2018, proprio mentre i tempi di consegna aumentavano e ben prima che la pandemia la spingesse ulteriormente ad oltre ottantamila nel 2021.14 La situazione è stata poco diversa nel settore del magazzinaggio. La rivista Material Handling & Logistics pubblicava nel 2018 l’articolo “Labor Shortage Hurts Logistics Industry”, citando uno studio della società immobiliare commerciale “CBRE Group, Inc.” dove si prevedeva che l’enorme richiesta di “lavoratori del magazzino e della distribuzione nel 2018-19 […] potrebbe rivelarsi insostenibile in un settore già afflitto da problemi di manodopera”.15 Le ragioni addotte all’epoca su queste carenze si concentravano generalmente sul basso tasso di disoccupazione, sugli alti tassi di pensionamento, ecc. Sebbene questi fattori siano stati determinanti, è stata la “costante pressione [nel] consegnare le merci a prezzi sempre più bassi [che] ha portato a condizioni di lavoro così scadenti e a retribuzioni così basse da equivalere ad una “servitù a contratto”16, creando così alti livelli di rotazione della forza lavoro e allontanando i lavoratori da questi posti di lavoro.” 17

I sette principali vettori ferroviari di Classe I hanno creato di fatto la propria carenza di manodopera, riducendo costantemente la forza lavoro per soddisfare le richieste del Precision Scheduled Railroading (PSR) – una versione della produzione snella del settore, implementata per la prima volta nel 2000 dalla CSX.18 Le terribili condizioni affrontate dai lavoratori delle ferrovie sono state evidenziate quando è stata respinta, nell’ “Accordo Provvisorio” imposto dal governo nel Novembre 2022, la richiesta dei sindacati di quindici giorni di malattia retribuiti per alleviare la pressione sui dipendenti.

Pertanto, la “crisi della catena di approvvigionamento del 2021-22” non è stata altro che un’escalation dei problemi profondi che il capitale deve affrontare nei settori manifatturieri e dei trasporti/logistica, in particolare la vulnerabilità delle interruzioni lungo tutta la catena di approvvigionamento. I dibattiti sulla “resilienza” rispetto alla logistica “snella” o “just-in-time”19 sono andati avanti per un po’ di tempo a causa del fallimento delle precedenti “soluzioni” organizzative, tecnologiche e logistiche del capitale. Non sorprende, tuttavia, che la crisi della catena di approvvigionamento del 2021-22, esacerbata dalla crisi climatica, dalla pandemia, dall’aumento del conflitto con la Cina e, più recentemente, dall’invasione russa dell’Ucraina, abbia portato a riconsiderare seriamente la consegna just-in-time e la struttura stessa della logistica globale e nazionale, e a cercare almeno in parte una nuova “soluzione” per il capitale.

L’ “Amazonificazione” della logistica: né “Just-In-Time” (JIT), né “Just-In-Case” (JIC)

La questione di come le catene di approvvigionamento e l’intero sistema logistico vengano ristrutturati all’interno degli Stati Uniti è fondamentale da un lato riguardo il problema della riduzione dei tempi di circolazione all’interno della rotazione complessivo del capitale e, dall’altro, sulla vulnerabilità del capitale statunitense [di fronte alle] azioni dei lavoratori. Come si legge nel rapporto “Citi GPS 2023”, “un cambiamento comune è l’aumento delle scorte, in quanto le aziende passano da un approccio just-in-time a uno just-in-case”.20 Il problema di questa spiegazione è che mentre JIT significa qualcosa di abbastanza preciso – consegna puntuale di una merce specifica in un luogo esatto, secondo le necessità, implicando scorte più ampie -, il JIC non lo fa. C’è anche l’equivoco comune che la consegna just-in-time equivalga ad una maggiore velocità di movimento attraverso la catena di approvvigionamento. Non riduce i tempi o i costi di circolazione perché richiede consegne più frequenti, più piccole e (in media) più costose; di conseguenza, non ci sono economie di scala.21 La Supply Chain Assessment 2022 del Dipartimento dei Trasporti dell’amministrazione Biden aggiunge: “Le pressioni associate alle finestre di consegna più brevi e alla gestione dell’inventario just-in-time […] possono incentivare l’uso di servizi di trasporto merci più costosi o meno efficienti”.22

Quello che il JIT fa è ridurre le costose scorte per chi riceve lungo la catena di fornitura. Da un punto di vista marxista, le scorte sono importanti non solo perché sono un ovvio costo aggiuntivo, ma perché il lavoro di stoccaggio non crea valore, mentre quello di trasporto e spostamento delle merci è considerato parte della produzione [– e quindi crea valore].23

Così l’inventario che deve essere curato è anche uno spreco di tempo di lavoro e una detrazione dal plusvalore totale prodotto da una data forza lavoro. In una certa misura, può essere compensato da maggiori aumenti di produttività, come nel caso dell’ “epoca d’oro” del secondo dopoguerra. Ma, come abbiamo visto, dal 2010 gli aumenti di produttività nella produzione e nei trasporti sono quasi del tutto svaniti. Quindi, se da un lato gli inventari più grandi possono consentire alle aziende di resistere all’impatto iniziale di uno sciopero o di un’altra interruzione, dall’altro diventeranno un onere maggiore nel caso di un conflitto prolungato.

Durante il classico “just-in-case” dell’ “epoca d’oro” del capitale statunitense del secondo dopoguerra, l’ “inventory-to sales ratio” 24 non agricolo è aumentato significativamente da 2,85 nel 1962 a 3,49 nel 1981 – in quanto i produttori immagazzinavano grandi quantità di beni intermedi per la produzione e i dettaglianti accumulavano prodotti da vendere. Con l’introduzione dei metodi snelli e del JIT, questo rapporto è poi diminuito drasticamente fino a raggiungere livelli intorno al 2,24 negli anni ’80 e a non più di 2,35 nel 2019. Da allora, durante la pandemia con alti e bassi, il rapporto scorte/vendite non è cambiato molto fino al 2022, quando è salito significativamente a 2,53.25 Allo stesso tempo, l’indice PMI dello “Stock di materiali acquistati”, rispetto a quello dei “materiali finiti” – un’altra misura di inventario -, è salito ai nuovi massimi dopo la recessione della pandemia del 2020.26 Infatti il tasso di crescita delle scorte ha accelerato il tasso medio annuo – dal 4,3% degli anni 2010-2019 al 7,1% degli anni 2019-2022.27

Si tratta di un aumento significativo delle scorte per l’economia nel suo complesso, ma non si avvicina ai livelli elevati del JIC del secondo dopoguerra. Anche se è troppo presto per esserne certi, è probabile che la sola concorrenza ponga dei limiti ai livelli delle scorte costose. Inoltre, se da un lato il just-in-case implica scorte più elevate e fornitori multipli, non ci dice nulla sulla velocità o sul costo dei trasporti e nemmeno sui livelli o sui tentativi di regolare le scorte. Quindi, in che modo i cambiamenti in atto influiranno sulla velocità del movimento dei beni – e quindi del valore attraverso il tempo e lo spazio -, e sulla capacità dei lavoratori di fermare la produzione e il movimento di beni e servizi?

La mia argomentazione è che i cambiamenti proposti e che avvengono nell’organizzazione delle catene di approvvigionamenti, degli inventari e della logistica, nel loro insieme, possono essere meglio compresi come l’ “Amazonificazione” della fase di circolazione del tempo di rotazione del capitale. In questo caso si applica al settore manifatturiero nelle sue varie fasi, nonché alle imprese di vendita all’ingrosso e al dettaglio e alla maggior parte dei servizi. Usando il termine “Amazonificazione”, intendo dire che Amazon è principalmente un’azienda di logistica impegnata nella movimentazione di prodotti, in cui la vendita è solo una fase. La rivista di settore “Transport Topics” concorda sul fatto che Amazon dovrebbe essere “considerata una delle più grandi aziende di logistica del Nord America”.28 Le voci “Vendite e marketing” e “Generale e amministrativo” rappresentano solo il 10,8% dei costi operativi totali di Amazon nel 2022. Il resto riguarda ciò che Amazon sposta all’interno, intorno e fuori dalle sue strutture, in pratica il suo capitale fisso e circolante in termini marxisti.29 Di conseguenza, gran parte del lavoro delle centinaia di migliaia di lavoratori impiegati da Amazon trasporta e trasforma le merci a cui aggiunge valore; questo lavoro è quindi produttivo di plusvalore.

Amazon è impegnata nella ricerca della crescita (accumulazione) senza fine, creata dal movimento “ottimizzato” delle merci e del valore attraverso: la posizione e la configurazione delle sue strutture, i mezzi di trasporto e l’acquirente finale, l’impiego di tecnologie di comunicazione per mantenere tutto in movimento all’interno e tra le sue stesse strutture e l’intenso sfruttamento del lavoro in ogni momento. Non si tratta né di “just-in-time”, né di “just-in-case”. Si tratta di “alta velocità di inventario”, come afferma Amazon nella sua relazione 10-K della Securities and Exchange Commission (SEC) del 2021.30

Amazon descrive la sua strategia nella relazione annuale SEC 10-K del 2022: “cerchiamo di fare rapidamente l’inventario e riscuotiamo dai consumatori prima che i nostri pagamenti ai venditori e alle aziende diventino esigibili”.31 Qui è necessaria una piccola spiegazione. In media, Amazon riceve i pagamenti, per lo più con carte di credito, diciotto giorni prima di pagare i suoi fornitori. Si tratta di un’inversione di tendenza rispetto alla pratica comune del business-to-business 32, che consiste nel ricevere il pagamento dopo la consegna al cliente. In questo modo, Amazon riduce i tempi di rotazione, ricevendo un pagamento anticipato. Questo denaro anticipato Amazon lo chiama “free cash flow”33 piuttosto che profitto – sebbene rappresenti chiaramente un plusvalore realizzato.34

Questo “free cash flow” paga l’espansione di Amazon ed è il cuore del suo modello di business. Nel 2022, ammontava a 11,6 miliardi di dollari, a fronte di un “reddito operativo” di poco più di 12 miliardi di dollari.35 Questo può essere sostenuto o aumentato solo grazie alla “capacità di trasformare rapidamente il nostro inventario”. Come suggerisce il rapporto 10-K del 2022, “per ogni 1% di indennità valutaria supplementare delle scorte [presenti] al 31 Dicembre 2022, avremmo registrato un costo aggiuntivo delle vendite pari a circa il 50% del valore delle scorte”.

Per il 2022, ciò avrebbe comportato un ulteriore “costo del venduto” di 390 milioni di dollari per ogni 345 milioni di dollari di valutazione delle scorte […] Pertanto, qualsiasi riduzione del movimento dei prodotti attraverso l’intero sistema di logistica e di consegna, aumenta l’inventario stazionario e diventa costoso. Pertanto, il rapido movimento dal centro di logistica al centro di smistamento e alla stazione di consegna, la consegna il giorno successivo e lo sviluppo della sua flotta di camion e furgoni sono punti centrali per il modello di business [di Amazon] – ed è un motivo fondamentale per cui Amazon resiste così fermamente alla sindacalizzazione.

Non sono molte le aziende – e certamente pochi i produttori – ad essere in grado di raggiungere la rapidità del flusso di cassa gestito da Amazon. Le aziende negli Stati Uniti, in media, devono aspettare trentadue giorni prima di ricevere il pagamento per le merci consegnate ad un cliente – a differenza dei diciotto giorni di anticipo di Amazon.36 Ma queste aziende, che soffrono da tempo, possono aspirare ad “ottimizzare” o “trasformare rapidamente l’inventario” per minimizzare i costi e massimizzare il flusso di cassa e i relativi profitti. Non è la stessa cosa del JIT, perché non è limitato ad un tempo, un punto di consegna o un tipo di prodotto specifico e predeterminato. Nel descrivere i suoi rischi, il 10-K di Amazon parla di “mancata ottimizzazione dell’inventario” come fonte di aumento dei costi.37 Per Amazon, quindi, l’inventario, che non può essere evitato del tutto da un’azienda che muove milioni di prodotti al giorno, deve essere “ottimizzato”, regolato e mantenuto in movimento all’interno e tra le strutture. In altre parole, quando Amazon nel suo rapporto parla di ottimizzare l’inventario, in realtà sta descrivendo la velocità di inventario ottimizzato (OIV) per far entrare, passare e uscire le merci dalle sue strutture il più “velocemente” possibile.

Per spostare più rapidamente un volume crescente di attività e, quindi, di scorte tra le sedi funzionali – come i centri di logistica, smistamento e consegna, e portare l’inventario più vicino ai clienti -, la proliferazione delle strutture di Amazon si è evoluta nel tempo. I punti di ritiro e i centri di smistamento sono stati introdotti nel 2014 e le stazioni di consegna nel 2016 per accelerare le cose.38 Il movimento è stato ulteriormente accelerato grazie al fatto che l’attività è cresciuta con l’aumento dei centri di logistica – passati da 139 nel 2018 a 349 nel 2022 – e dei centri di smistamento – passati da 47 a 140 -; ma soprattutto grazie alla crescita quasi esponenziale delle stazioni di consegna più vicine ai consumatori finali – passati da 87 a 656 in questo periodo.39 A partire dal 2018, Amazon ha iniziato a costruire una propria flotta di camion e furgoni – circa trentamila furgoni e ventimila autoarticolati entro la fine del 2019 -, col fine di legare più strettamente queste molteplici strutture sotto il suo controllo. La maggior parte di questi camion e furgoni sono guidati da autisti subordinati o al suo programma Flex o da quelli che lavorano per conto di appaltatori nell’ambito dei suoi fornitori di servizi di consegna (DSP).40

Tutte queste configurazioni sempre più dense di strutture, forniscono la velocità di inventario ottimizzata (OIV) delle merci e del valore nella sua forma monetaria che rende efficace il “modello di business” di Amazon. Inoltre, come mostrano le mappe internazionali del MWPVL, le strutture di Amazon sono concentrate in modo sproporzionato nelle principali aree metropolitane – come parte dei cluster logistici nazionali ed in prossimità dei principali mercati.41

[Amazon, come qualsiasi azienda all’interno] della rete logistica economica generale, dipende dal sistema infrastrutturale stradale per gran parte della sua OIV – dai fornitori, tra le strutture e i clienti. Il movimento altamente orchestrato delle merci all’interno e tra le sue strutture significa che, mentre le scorte possono essere rappresentate da una somma annuale statica (come i 34,4 miliardi di dollari nel 2022), le merci che entrano ed escono dalle molteplici strutture di Amazon sono, in realtà, in movimento quasi costante, spostate da un luogo all’altro dalle mani creatrici di valore del lavoro umano – a volte guidate dalla tecnologia e a volte dagli autisti e che possono potenzialmente rallentare o fermare questo movimento in [determinati] punti chiave.

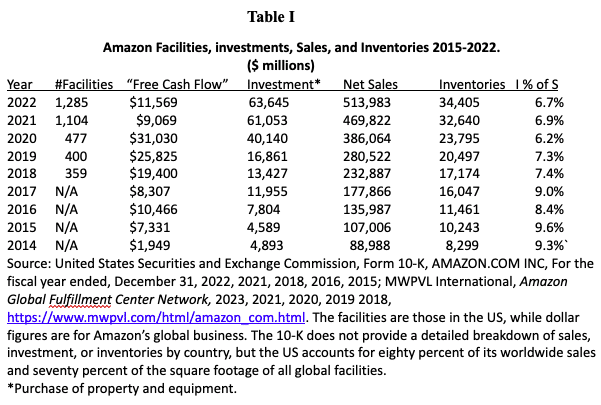

Come mostra la Tabella I, mentre le sue vendite sono cresciute del 120% e le sue scorte sono raddoppiate tra il 2018 e il 2022, il numero di strutture è aumentato di due volte e mezzo, mentre la sua flotta di camion e furgoni è cresciuta rapidamente da quasi zero, consentendo il movimento delle merci e producendo un calo delle scorte [mentre] percentuale delle vendite aumentava – un forte indicatore del successo del “modello” Amazon nell’ottimizzare la velocità delle scorte. Ciò non significa che Amazon sia immune alle grandi tendenze economiche. Il suo reddito operativo è crollato nel 2022, quando la spesa dei consumatori statunitensi si è spostata in qualche modo dai beni online agli “in-person services”.42 Nel 2022 aveva sovrastimato gli aspetti della sua rete, basandosi sull’impennata della domanda online del 2020 – passando da 477 strutture nel Marzo 2020 a 1104 nel Dicembre 2021. Di conseguenza, è stata costretta a chiudere o a ritardare la costruzione di circa novanta strutture in tutto il mondo.43 Ciononostante, la percentuale di inventario rispetto alle vendite è diminuita significativamente dal 2015, poiché le vendite hanno superato l’inventario “ottimizzato” in movimento.

Nonostante la battuta d’arresto del 2022 e di fronte alla crescente concorrenza nel settore delle consegne rapide nel 2023, Amazon sta pianificando la costruzione di ben centocinquanta “hub di consegna ultrarapidi” nei prossimi anni. Si tratta di hub più piccoli e più vicini ai mercati finali. Walmart, Target e Shopify stanno tutti imitando questa espansione. In altre parole, la capacità di Amazon di “trasformare rapidamente il suo inventario” e che porta al suo “free cash flow” è degna di essere emulata. Ed è questo “modello”, per imitazione o semplicemente per tentativi ed errori, che sta emergendo come forma di logistica per l’economia statunitense nel suo complesso. Ciò verrà esaminato nel successivo paragrafo.

Note

1Marx Karl, “Grundrisse della critica dell’economia politica”, Criticamente/Sitocomunista, 2020, pag. 210 (aggiunta dal Gruppo Anarchico Galatea)

2Ibidem, pag. 83 (aggiunta dal Gruppo Anarchico Galatea)

3Per una discussione più approfondita della teoria di Marx sul tempo di rotazione e degli sforzi del capitale per aumentarlo si veda Kim Moody, “Motion and Vulnerability in Contemporary Capitalism: The Shift to Turnover Time”, Historical Materialism 30(3) (2022): 47-78.

4Marx Karl, “Il Capitale. Libro Secondo”, Editori Riuniti, Roma, Settembre 1980, Nona Edizione, pag. 180 (aggiunta dal Gruppo Anarchico Galatea)

5Marx Karl, “Il Capitale. Libro Terzo. Tomo I”, Editori Riuniti, Roma, Settembre 1980, Nona Edizione, pag. 102 (aggiunta dal Gruppo Anarchico Galatea)

6Ibidem (aggiunta dal Gruppo Anarchico Galatea)

7Traduzione “doppia recessione”. Questo evento si verifica quando un’economia registra due periodi di contrazione, separati da un breve periodo di espansione. Poiché la curva del prodotto interno lordo (PIL) e di altri dati economici sui grafici assomiglia alla lettera W, queste recessioni sono anche note come recessioni a forma di W. (aggiunta dal Gruppo Anarchico Galatea). Fonte consultata: “What Is A Double-Dip Recession?”, Forbes, 20 Ottobre 2022. Link: https://www.forbes.com/advisor/ca/investing/what-is-a-double-dip-recession/

8Michael Roberts, “The US rate of profit in 2021.” Link: https://thenextrecession.wordpress.com/2022/12/18/the-us-rate-of-profit-in-2021/ ; BEA, Table 5.3.5. “Private Fixed Investment by Type,” 26 Gennaio, 2023. Link: https://fred.stlouisfed.org/series/A349RC1Q027SBEA

9BLS, “PPI Commodity data for Final Demand, seasonally adjusted,” Databases, Tables & Calculators by Subject, 6 Febbraio 2023.

10Aaron E. Cobet and Gregory A. Wilson, “Comparing 20 years of labor productivity in U.S. and foreign manufacturing,” Monthly Labor Review, Giugno 2002, 54,59; BLS, Office of Productivity and Technology, Annual Labor Productivity for Major Sectors, 7 Dicembre 2022, www.bls.gov/productivity/ ; BLS, Database, Tables & Calculators by Subject, Manufacturing, Labor Productivity, 23 Marzo 2023, https://www.bls.gov/productivity/; BLS, Productivity and Costs, USDL 23-0398, Table C1, 2 Marzo 2023, https://www.bls.gov/news.release/pdf/prod2.pdf

11Tommaso Pardi, Martin Krzywdzinski, and Boy Luethje, “Digital manufacturing revolution as political projects and hypes: evidence from the auto sector”, ILO Working Paper 3 (Geneva: International Labour Organization, 2020), pagg. 7-9, passim.

12IHS Markit, “Focus on…Suppliers’ Delivery Times,” PMI Commentary, 19 Luglio 2022, https://cdn.ihsmarkit.com/www/pdf/0721/PMI-focus-on-supplier-delivery-times-202107.pdf ; HIS Markit, “The Great Supply Chain Disruption: Why it continues in 2022”, Gennaio 2022,( HIS Market, 2022), pag. 4 e12.

13BLS, “Productivity”, labor-productivity-detailed-industries (4), https://www.bls.gov/productivity/

14American Trucking Associations, Truck Driver Shortage Analysis 2019 (American Trucking Associations, 2019), 4; Statista, “Truck driver shortage in the United States from 2011 to 2030 (in 1,000s), Statista 2022, https://www.statista.com/statistics/1287929/truck-driver-shortage-united-states/; Madeleine Ngo and Ana Swanson, “The Biggest Kink in America’s Supply Chain: Not Enough Truckers, “ New York Times, 9 Novembre 2021, https://www.nytimes.com/2021/11/09/us/politics/trucker-shortage-supply-chain.html

15David Sparkman, “Labor Shortage Hurts Logistics Industry,” MH&L Material Handling & Logistics, September 10, 2018, https://www.mhlnews.com/warehousing/article/22055211/labor-shortage-hurts-logistics-industry

16 (aggiunta dal Gruppo Anarchico Galatea) Link: https://it.wikipedia.org/wiki/Servitù_debitoria

17Erin McCormick, “’Indentured servitude’: low pay and grueling conditions fueling US truck driver shortage,” The Guardian, 22 Novembre, 2021, https://amp.theguardian.com/business/2021/nov/22/indentured-servitude-low-pay-and-grueling-conditions-fueling-us-truck-driver-shortage

18Amy Morrison, “The truth About Precision Scheduled Railroading,” 3 Febbraio 2020, RailBite #8: “The Truth About Precision Scheduled Railroading”—Solutionary Rail; (From Railroad Workers United, Rail Workers Weekly News Digest, Number 7, 18 Febbraio 2020); Ryan Ansell, “Employment in rail transportation heads downhill between November 2018 and December 2020,” Monthly Labor Review, Ottobre 2021, https://www.bls.gov/opub/mlr/2021/article/pdf/employment-in-rail-transportation-heads-downhill-between-november-2018-and-december-2020.pdf

19Insieme delle tecniche industriali di derivazione giapponese applicato alla gestione della produzione, delle scorte e della catena di fornitura. Nella sua accezione più ristretta, significa produrre solo quanto richiesto dal cliente nei tempi voluti dal cliente; nella versione più estesa, l’applicazione del JIT è finalizzata alla riduzione, nonché all’eliminazione, di tutte le forme di spreco che si realizzano all’interno della fabbrica e nei rapporti di fornitura. (aggiunta dal Gruppo Anarchico Galatea). Fonte citata: Just In Time (JIT), Treccani. Link: https://www.treccani.it/enciclopedia/just-in-time_%28Dizionario-di-Economia-e-Finanza%29/

20Citi GPS, Supply Chain Finance, pag. 20.

21Moody, “Motion and Vulnerability,” pag. 52.

22U.S. Department of Transportation, Supply Chain Assessment of the Transportation Industrial Base: Freight and Logistics (Washington DC: 2022), pag. 17.

23Marx Karl, “Il Capitale. Libro Secondo”, Editori Riuniti, Roma, Settembre 1980, Nona Edizione, pagg. 140-157 (aggiunta dal Gruppo Anarchico Galatea)

24È un rapporto di efficienza che viene utilizzato per determinare il tasso al quale una società sta liquidando il suo inventario. In parole povere, misura il rapporto tra la quantità di inventario che ha la società e il numero di vendite che vengono effettuate. (aggiunta dal Gruppo Anarchico Galatea)

25BEA, Table 5.8.5B.

26Citi GPS: Global Perspectives & Solutions, Global Supply Chains: The Complexities Multiply, Citi Group,18 Giugno 2022.

27BEA, Table 5.8.5B “Private Inventories and Domestic Final Sales by Industry,” Revised on January 26, 2023.

28Daniel P. Bearth, “Is Amazon a Logistics Company?” Transport Topics, 8 Aprile 2019, www.ttnews.com/articles/amazon-logistics-company-all-signs-point

29EC, Form 10-K 2022, pag. 25-26. Quello che Amazon chiama “Costo del venduto” è in realtà definito come “il prezzo di acquisto dei prodotti di consumo, i costi di spedizione in entrata e in uscita, compresi i costi relativi ai centri di smistamento e di consegna, e dove sono il fornitore del servizio di trasporto”, ecc. Quindi, il “Costo del venduto”, la logistica la Tecnologia e i Contenuti ammontano all’89% dei Costi operativi, mentre le Vendite e il Marketing e le Spese generali e amministrative insieme rappresentano solo il 10,8%; il resto è rappresentato dall’ammortamento o dai danni alle attrezzature o alle proprietà. Amazon è quindi un’azienda di logistica completa. Il suo capitale costante circolante è composto principalmente dai prodotti e dall’inventario che vende, sia che provengano da acquisti o produzione propria, sia che provengano dai circa 1,7 milioni di venditori di terze parti (3P), la maggior parte dei quali utilizza le sue strutture e paga ad Amazon in media il 34% del prezzo di vendita. Vedere Moira Weigel, Amazon’s Trickle-Down Monopoly, Data & Society, Gennaio 2023, pag. 3-4, www.datasociety.net

30Securities and Exchange Commission (SEC), Form 10-K, AMAZON.COM, INC, “For the fiscal year ended 31 Dicembre 2021, pag. 18.

31Ibidem, pag. 19

32È uno spazio commerciale dove le aziende scambiano prodotti, servizi o informazioni con altre aziende. (aggiunta dal Gruppo Anarchico Galatea)

33Capacità dell’azienda di generare un flusso di cassa come differenza tra le entrate e le uscite monetarie in un certo periodo di tempo. (aggiunta dal Gruppo Anarchico Galatea)

34Rani Molla, “Amazon’s tiny profits, explained,” Vox, October 24, 2019, https://www.vox.com/recode/2019/8/21/20826405/amazons-profits-revenue-free-cash-flow-explained-charts

35SEC, 10-K, 2022, pag. 24 e 28.

36William Jefferies, “The US rate of profit 1964-2017 and the turnover time of fixed and circulating capital,” Capital & Class, first online 14 Aprile 2022, https://doi.org/10.1177/03098168221084110. Jeffries costruisce una tabella che quantifica i fatturati annuali del “capitale circolante” dal 1964 al 2017, corrispondente grosso modo all’andamento della produzione e della produttività manifatturiera nello stesso periodo.

37SEC, 2022, pag. 10

38Chase Purdy, “How Amazon is secretly building its superfast delivery empire,” Quarts, 11 Marzo 2016, https://qz.com/63404/how-amazon-is-secretly-building-its-superfast-delivery-empire/; MWPVL International, “Amazon Global Supply Chain and Fulfillment Center Network,” Q1 2023, https://www.mwpvl.com/html/amazon_com.html

39MWPVL International, “Amazon Global Supply Chain,” Q1 2023 , https://mwpvl.com/html/amazon_com.html

40PYMNTS, “Amazon’s Delivery Fleet Reaches 30K Cargo Vehicles,” 20 Dicembre 2019, PYMNTS, https://www.pymnts.com/amazon-delivery/2019/amazons-delivery-fleet-reaches-30K-cargo-vehicles; Nat Levy, “Amazon doubles truck fleet to 20,000 to boost shipping capacity amid booming holiday sales,” 3 Dicembre 2019, Geek Wire, https://www,geekwire.com/2019/amazon-doubles-truck-fleet-20000-boost-shipping-capacity-amid-holiday-sales/#news-stream; Alimahomed-Wilson, “Amazonification of Logistics,” 69-84

41MWPVL International, “Amazon Global Fulfillment Center Network Maps,” Figures 1-9, https://www.mwpvl.com/html/amazon_maps.html

42Servizi che sono interamente o principalmente forniti di presenza dall’azienda ai propri clienti e che non possono essere forniti con altri mezzi – online o remoto tramite telefono , e-mail , video collegamento o comunicazione scritta. (aggiunta dal Gruppo Anarchico Galatea)

43MWPVL International, “Amazon Global Supply Chain,” Q1 2023; Eugene Kim, “Amazon will take years to recover from a warehouse overbuilding binge during the pandemic,” Business Insider, 5 Gennaio 2023, https://www.businessinsider.nl/amazon-will-take-years-to-recover-from-a-warehouse-overbuilding-binge-during-the-pandemic-in-2022-it-still-added-a-third-of-walmarts-total-capacity/